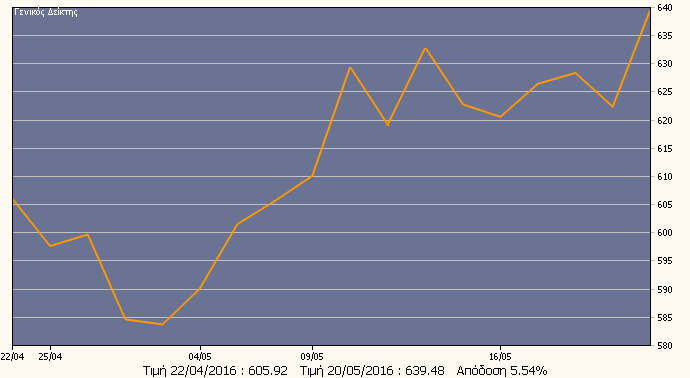

Φτάνοντας μια ανάσα από το πλέον κρίσιμο Eurogroup των τελευταίων μηνών, το ελληνικό χρηματιστήριο θεωρεί τη συμφωνία της ελληνικής κυβέρνησης με τους θεσμούς δεδομένη, έχοντας προεξοφλήσει το σενάριο αυτό εδώ και αρκετές συνεδριάσεις, κλείνοντας στα υψηλά έτους στις 639,48 μονάδες με αυξημένο τζίρο στα 141 εκ. ευρώ.

Διατηρώντας με μεγάλη άνεση τη βάση στήριξης των 610-615 μονάδων είναι επίσης ευδιάκριτο ότι οι σημαντικοί παίκτες του ελληνικού χρηματιστηρίου δεν θέλουν να πάρουν επιπρόσθετα ρίσκα τη δεδομένη χρονική στιγμή, ρισκάροντας ένα πιθανό στραβοπάτημα στο Eurogroup της 24ης Μαΐου ή την αναμενόμενη κόπωση που κάποια στιγμή θα επέλθει, μετά από ένα τόσο μεγάλο χρονικό διάστημα συνεχούς ανοδικής κίνησης, έστω και στην ταλαιπωρημένη ελληνική αγορά.

Στο εξωτερικό, την εβδομάδα που διανύσαμε επικράτησαν μικτές τάσεις στα χρηματιστήρια, καθώς η δημοσίευση των πρακτικών της FED ενίσχυσε τις εκτιμήσεις για αύξηση των επιτοκίων από την FOMC στη συνεδρίαση του Ιουνίου πιέζοντας τις αγορές, με την τιμή του πετρελαίου ωστόσο να καταγράφει άνοδο μετά την τελευταία έκθεση της Goldman Sachs, που βλέπει τη ζήτηση να υπερβαίνει την προσφορά. Η συγκέντρωση των Υπουργών Οικονομικών και Διοικητών Κεντρικών Τραπεζών στη Σύνοδο του G7 στην Ιαπωνία, στις 21 και 22 Μαΐου, συγκέντρωσε το ενδιαφέρον των επενδυτών, με βασικά θέματα την πορεία της παγκόσμιας οικονομίας, το πετρέλαιο και τη νομισματική πολιτική, αλλά και την πιθανή υποτίμηση του γιέν έναντι του δολαρίου.

Επιστρέφοντας στα του ελληνικού χρηματιστηρίου μπορούμε με σιγουριά να πούμε οτι το αισιόδοξο σενάριο της περαιτέρω ανόδου του γενικού δείκτη, κατόπιν κάποιων προϋποθέσεων, όπως μια διακριτή και σαφής ρύθμιση ή δέσμευση για ρύθμιση του ελληνικού χρέους, περνάει από μια άνοδο πρωτίστως των μετοχών των ελληνικών τραπεζών.

Η πιθανή προσέγγιση των 700 μονάδων δεν είναι δυνατή χωρίς μια άνοδο πρώτα των τραπεζικών μετοχών και έπειτα των υπολοίπων εταιριών της μεγάλης κεφαλαιοποίησης, που οι περισσότερες έχουν δείξει αξιοσημείωτη αντοχή στις πιέσεις του τελευταίου ενάμιση χρόνου.