Η ΔΙΑΜΟΡΦΩΣΗ ΤΟΥ SOVEREIGN RISK ΣΕ ΕΛΛΑΔΑ, ΓΕΡΜΑΝΙΑ, ΙΤΑΛΙΑ, ΠΟΡΤΟΓΑΛΙΑ ΚΑΙ ΤΟΥΡΚΙΑ: ΑΥΓΟΥΣΤΟΣ 2018

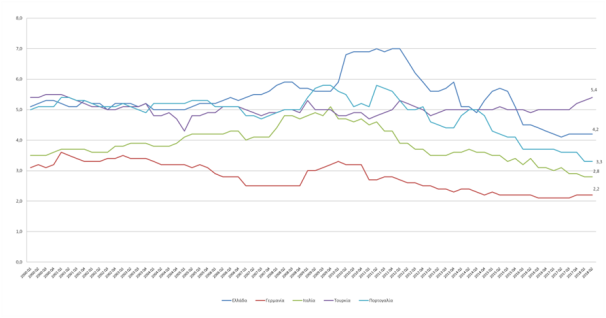

Η εξέλιξη του δείκτη SRI μέχρι και το δεύτερο τρίμηνο του 2018 (τελευταία διαθέσιμα στοιχεία) για την Ελλάδα, τη Γερμανία, την Ιταλία, την Πορτογαλία και την Τουρκία παρουσιάζεται στο Διάγραμμα 1. Για μια πλήρη παρουσίαση του δείκτη SRI μπορείτε να ανατρέξετε σε προηγούμενη ανάρτηση με τίτλο «Η Διαμόρφωση του Κόστους του Δημόσιου Χρέους: Ανάλυση» πατώντας εδώ.

Ο SRI δείχνει τον κίνδυνο εμφάνισης κρίσης δημοσίου χρέους στα επόμενα πέντε έτη. Οι χώρες με βαθμολογίες SRI πάνω από 5 έχουν πολύ μεγαλύτερες πιθανότητες κρίσης κρατικού χρέους (κίνδυνος πτώχευσης ή ένταξη σε πρόγραμμα διάσωσης 25% περίπου εντός 5 ετών και 16% εντός 3 ετών). Χώρες με SRI μεταξύ 4 και 5 έχουν 13% πιθανότητα εμφάνισης κρίσης χρέους την επόμενη πενταετία, ενώ εκείνες με βαθμολογία κάτω των 4 έχουν σχεδόν μηδενική πιθανότητα τέτοιου γεγονότος (βλ. Διάγραμμα 2 εδώ).

Διάγραμμα 1. Ιστορική εξέλιξη του Sovereign Risk Indicator (SRI) σε Ελλάδα, Γερμανία, Ιταλία, Πορτογαλία και Τουρκία

Πηγή: Oxford Economics.

Διαχρονικά ο SRI για τη Γερμανία κυμαίνεται σε χαμηλά επίπεδα στην περιοχή των 2,1 με 3,5 μονάδων. Μετά την ανοδική του πορεία τη διετία 2008-2010 στη συνέχεια κινείται πτωτικά βρισκόμενος στο δεύτερο τρίμηνο του 2018 στις 2,1 μονάδες. Η Ιταλική οικονομία παρότι ακολουθεί και αυτή πτωτική πορεία μετά το πρώτο τρίμηνο του 2010 για ένα μεγάλο χρονικό διάστημα βρισκόταν στην περιοχή άνω των τεσσάρων μονάδων γεγονός που δημιουργούσε ανησυχίες για την πορεία του χρέους της. Ωστόσο, σύμφωνα με τα τελευταία δεδομένα ο SRI βρίσκεται στις 2,8 μονάδες υποδηλώνοντας ότι δεν αναμένεται κάποιο πιστωτικό γεγονός στο προσεχές μέλλον. Η εικόνα διαφοροποιείται για την τουρκική οικονομία η οποία διαχρονικά βρίσκεται πάνω από τις 4 μονάδες. Μάλιστα ο SRI στο δεύτερο τρίμηνο του 2018 βρίσκεται σε ιστορικό υψηλό στις 5,4 μονάδες γεγονός που συνδέεται με τις τελευταίες εξελίξεις και τη συνεχή υποτίμηση της τουρκικής λίρας. Από την άλλη πλευρά ενώ η Ελλάδα βρέθηκε το 2010 να αντιμετωπίζει πρόβλημα με το δημόσιο χρέος της και τον SRI να φτάνει στις 7 μονάδες, στη συνέχει παρουσιάζεται μια διαρκής αποκλιμάκωση του κινδύνου (με εξαίρεση την περίοδο του καλοκαιριού του 2015) για να βρεθεί στις 4,2 μονάδες. Τέλος, η Πορτογαλία κυμαίνεται πλέον στις 3,3 μονάδες μετά το ιστορικό υψηλό των 5,8 μονάδων το δεύτερο τρίμηνο του 2018. Παρατηρούμε μια αποκλιμάκωση του κινδύνου στο δημόσιο χρέος τα τελευταία χρόνια στις περιφερειακές οικονομίες της Ευρωζώνης με τη Γερμανία διαχρονικά να μην αντιμετωπίζει κάποιον κίνδυνο.

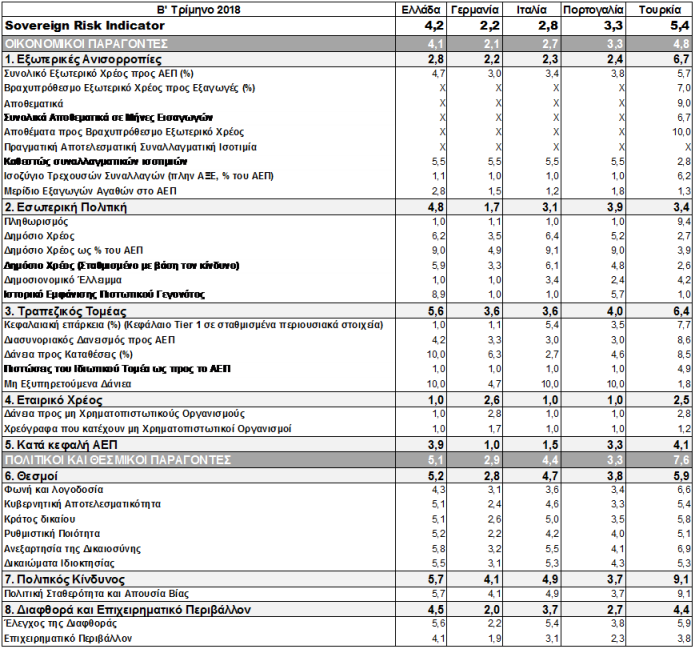

Στον Πίνακα 1 επιχειρούμε να αποτυπώσουμε το πώς διαμορφώνεται ο SRI για τις παραπάνω οικονομίες. Οι σταθμίσεις που χρησιμοποιούνται για την εξαγωγή του SRI από τους επιμέρους δείκτες βρίσκεται σε προηγούμενη ανάρτησή μας πατώντας εδώ.

Πίνακας 1. Η βαθμολογία των επιμέρους δεικτών που συνθέτουν τον SRI (Β΄ Τρίμηνο 2018)

Πηγή: Oxford Economics.

Σημείωση: Κάθε δείκτης βαθμολογείται στην κλίμακα από 1 έως 10 όπου βαθμολογία 10 αντιπροσωπεύει τον υψηλότερο κίνδυνο και βαθμολογία 0 τον χαμηλότερο κίνδυνο. Το πράσινο χρώμα υποδηλώνει βελτίωση της βαθμολογίας, ενώ το κόκκινο επιδείνωση σε σχέση με το προηγούμενο τρίμηνο.

Η υψηλή τιμή του SRI για την Ελλάδα επηρεάζεται από τους κινδύνους που πηγάζουν από τον τραπεζικό τομέα (βαθμολογία 5,7), τον πολιτικό κίνδυνο (βαθμολογία 5,7), το θεσμικό υπόβαθρο (βαθμολογία 5,2), την εσωτερική πολιτική (4,8) και τη διαφθορά και το επιχειρηματικό περιβάλλον (βαθμολογία 4,5). Οι εξωτερικές ανισορροπίες (βαθμολογία 2,8), το εταιρικό χρέος (βαθμολογία 1,0), το επίπεδο του κατά κεφαλή ΑΕΠ (βαθμολογία 3,9) δεν βρίσκονται στην κορυφή με τους κυριότερους παράγοντες που διαμορφώνουν τον SRI .

Η Γερμανία δεν φαίνεται να αντιμετωπίζει ιδιαίτερες απειλές με τον SRI να επηρεάζεται κατά κύριο λόγο από την ύπαρξη του πολιτικού κίνδυνου (βαθμολογία 4,1) και τους κινδύνους στο τραπεζικό σύστημα (βαθμολογία 3,6). Στην περίπτωση της Ιταλίας, οι πολιτικοί και θεσμικοί παράγοντες βαθμολογούνται με 4,4 μονάδες, το τραπεζικό σύστημα με 3,6 μονάδες και η εσωτερική πολιτική με 3,1 μονάδες. Η Πορτογαλία επηρεάζεται από τον Τραπεζικό τομέα (βαθμολογία 4), την εσωτερική πολιτική (βαθμολογία 3,9) και τους θεσμούς (βαθμολογία 3,8). Η Τουρκία παρουσιάζει στην πλειονότητα των επιμέρους δεικτών υψηλή βαθμολογία. Χαρακτηριστικά ο πολιτικό κίνδυνος βρίσκεται στις 9,1 μονάδες, ο τραπεζικός τομέας στις 6,4 μονάδες και οι εξωτερικές ανισορροπίες στο 6,9 μονάδες.

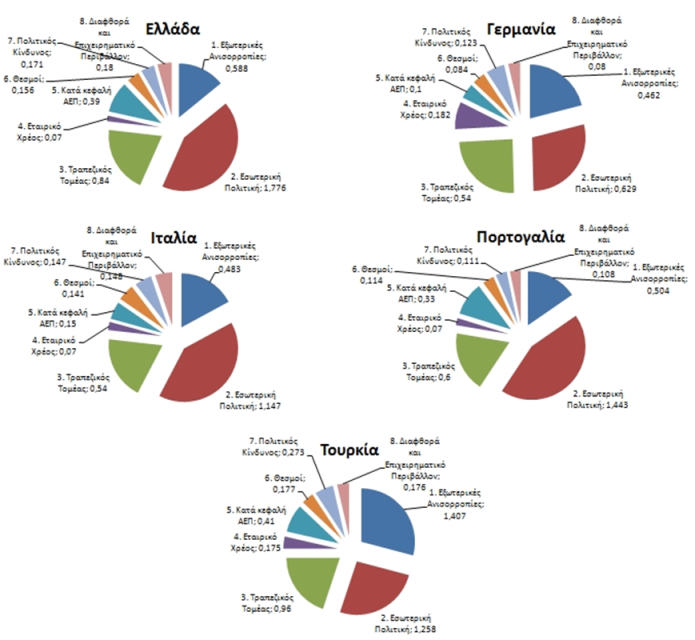

Η σύνθεση του SRI για τις παραπάνω χώρες με βάση τις σταθμίσεις των επιμέρους δεικτών το Β΄ Τρίμηνο 2018 παρουσιάζεται στο Διάγραμμα 1.

Πηγή: Oxford Economics.

Παρατηρούμε ότι στην Ελλάδα, στην Γερμανία, στην Πορτογαλία και στην Ιταλία οι συνθήκες της εσωτερικής πολιτικής διαμορφώνουν στο μεγαλύτερο βαθμό το αποτέλεσμα του SRI ενώ ακολουθούν ο τραπεζικός τομέας και οι εξωτερικές ανισορροπίες. Στην περίπτωση της Τουρκία η εικόνα διαφοροποιείται με τις εξωτερικές ανισορροπίες να διαδραματίζουν το βασικό παράγοντα κινδύνου για το δημόσιο χρέος και να ακολουθούν η εσωτερική πολιτική και ο τραπεζικός τομέας.

* Κάθε κείμενο που δημοσιεύεται στο InDeep Analysis εκφράζει και βαραίνει αποκλειστικά τον συντάκτη του. Οι αναλύσεις που δημοσιεύονται δεν συνιστούν συμβουλές για οποιουδήποτε είδους δραστηριότητα. Το InDeep Analysis δεν δεσμεύεται από τις πληροφορίες, τις απόψεις και τις αναλύσεις που δημοσιεύονται στην ψηφιακή πλατφόρμα του, και δεν φέρει απολύτως καμία ευθύνη για αυτές.

Online διαδραστική πλατφόρμα προβολής του πολιτισμού των Ελλήνων σε ολόκληρο τον κόσμο.

Μπες στο www.act4Greece.gr Επίλεξε τη ∆ράση YOU GO CULTURE

Κάνε τη δωρεά σου με ένα κλικ στο

ΘΕΛΩ ΝΑ ΠΡΟΣΦΕΡΩή με απ’ ευθείας κατάθεση ή μέσω internet, phone και mobile banking.

Πρόγραμμα Crowdfunding

Εξειδικευμένη γνώση με το κύρος του Πανεπιστημίου Αθηνών

Βιβλία & Συμμετοχή σε Συλλογικές Εκδόσεις

- ‹

- 7 από 7