Στο σημείωμα παρουσιάζουμε την εξέλιξη σε δύο κρίσιμες μεταβλητές που εστιάζουμε την προσοχή μας: την «Καθαρή Επενδυτική Θέση της χώρας (Net International Investment Position)» δηλαδή τις «Καθαρές απαιτήσεις/υποχρεώσεις της ελληνικής οικονομίας έναντι του εξωτερικού» και τα «Διαθέσιμα επίπεδα ρευστότητας του εγχώριου ιδιωτικού τομέα». Πρόκειται για δύο μεταβλητές που δεν είναι εύκολα κατανοητές από το ευρύ κοινό, αλλά είναι ενδεικτικές των προοπτικών της ελληνικής οικονομίας: Η πρώτη παρουσιάζει τους βαθύτερους λόγους για τους οποίος μπήκαμε στα μνημόνια. Με άλλα λόγια, δείχνει εάν μπορούμε ως οικονομία να ζήσουμε ή όχι μόνοι μας, χωρίς δηλαδή τη βοήθεια του έξω κόσμου.

Η δεύτερη είναι μία μεταβλητή που σε ένα μεγάλο βαθμό (αλλά όχι πλήρως λόγω έλλειψης ορισμένων στοιχείων) αποτυπώνει τη κατάσταση της εγχώριας ρευστότητας. Η μεταβλητή αυτή είναι ένας δείκτης των δυνατοτήτων της οικονομίας να εξασφαλίσει την επίτευξη των αναπτυξιακών της στόχων.

Σχετικά με την Καθαρή Επενδυτική Θέση της χώρας σημειώνουμε ότι παρόλο που συνηθίζουμε να απεικονίζουμε το πρόβλημα ανταγωνιστικότητας της ελληνικής οικονομίας στις ροές (flows) του ισοζυγίου τρεχουσών συναλλαγών, το διαχρονικό αποτέλεσμα από μεταβολές (θετικές ή αρνητικές) στην ανταγωνιστικότητα αποτυπώνεται εξίσου ξεκάθαρα στις σωρευτικές μεταβολές απαιτήσεων/υποχρεώσεων έναντι του εξωτερικού που καταγράφονται στην Καθαρή Επενδυτική Θέση της χώρας. Μάλιστα, αυτού του τύπου η ανάλυση, μας επιτρέπει να εξετάζουμε μεταβολές στα αντίστοιχα μεγέθη «αποθεμάτων» (stocks), ανά τομέα ενδιαφέροντος.

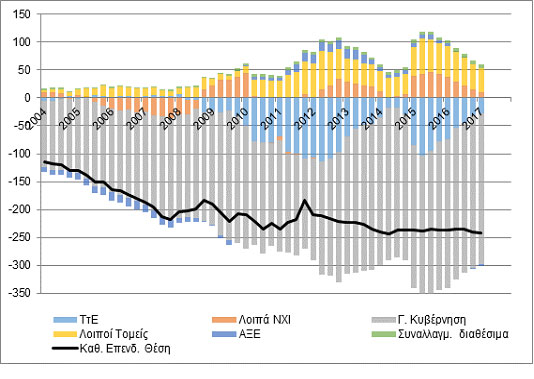

Από το Διάγραμμα 1, παρακάτω, εντοπίζουμε μία βελτίωση της καθαρής θέσης της ΤτΕ έναντι του εξωτερικού, γεγονός που οφείλεται στη μείωση της χρηματοδότησης των εγχώριων χρηματοπιστωτικών ιδρυμάτων από το ευρωσύστημα, με τη «διαμεσολάβηση» της. Παράλληλα, οι καθαρές υποχρεώσεις της γενικής κυβέρνησης έναντι του εξωτερικού ανέρχονται στα 270 δισ. ευρώ, αυξημένες κατά 17 δισ. περίπου, έναντι του Ιουνίου 2015. Ως αποτέλεσμα, οι συνολικές καθαρές υποχρεώσεις των 2 αυτών θεσμικών τομέων αθροίζονται στα 298 δισ. (έναντι 356 δισ. στα μέσα του 2015).

Η μείωση αυτή στις υποχρεώσεις του «ευρύτερου δημόσιου τομέα» (ΤτΕ & Γενικής Κυβέρνησης) προς κατοίκους/επενδυτές του εξωτερικού κατά σχεδόν 60 δισ. από τα μέσα του 2015, σχεδόν αντισταθμίζει τη μείωση στα καθαρά περιουσιακά στοιχεία (assets) του ιδιωτικού τομέα έναντι του εξωτερικού. Η μείωση αυτή οφείλεται τόσο στην από-επένδυση του τραπεζικού συστήματος από τις χώρες της Ν. Α. Ευρώπης στις οποίες έως πρόσφατα διατηρούσε παρουσία, όσο και στην απομείωση των απαιτήσεων επιχειρήσεων και νοικοκυριών έναντι του εξωτερικού (μέρος της οποίας απεικονίζεται στη σταδιακή επιστροφή καταθέσεων στο εγχώριο τραπεζικό σύστημα). Το συνολικό αποτέλεσμα οδηγεί σε σταθεροποίηση της καθαρής επενδυτικής θέσης της χώρας στα επίπεδα των 240 δισ. ευρώ περίπου (Διάγραμμα 1).

Συμπερασματικά διαπιστώνουμε ότι το δημόσιο μετά το 2008 έχει αυξήσει πάρα πολύ τις υποχρεώσεις της Ελλάδας απέναντι στο εξωτερικό. Με εξαίρεση μία αναλαμπή μείωσης το 2012, από το PSI, η κατάσταση έκτοτε έχει ελαφρά χειροτερεύσει ή έστω έχει σταθεροποιηθεί σε ένα αρνητικό επίπεδο. Να σημειωθεί ότι οι παρατηρήσεις που αφορούν την Καθαρή Επενδυτική Θέση της χώρας δεν προϊδεάζουν για μια εύκολη έξοδο από τη διεθνή επιτροπεία, κυρίως διότι το πρόβλημα το δημιουργεί κυρίως η υπερχρέωση του δημοσίου τομέα. Αντιθέτως, οι δύο χώρες που έχουν μεγαλύτερο πρόβλημα στον σχετικό τομέα (Ιρλανδία και Κύπρος), τα προβλήματά τους τα δημιουργεί ο ιδιωτικός τομέας.

Διάγραμμα 1: Καθαρή επενδυτική θέση της χώρας ανά τομέα. Τα ποσά απεικονίζονται σε δισ. ευρώ.

Πηγή: ΤτΕ.

Σε ό,τι αφορά το ζήτημα της ρευστότητας, έχουμε εστιάσει πολλές φορές, ήδη από την εποχή του 2ου προγράμματος προσαρμογής της ελληνικής οικονομίας. Είχαμε επισημάνει πως για ένα περίπου έτος μετά το καλοκαίρι του 2012, οι υποχρεώσεις των τραπεζών έναντι ΤτΕ (ΕΚΤ) μειώνονταν παράλληλα με την εξέλιξη στη διαθέσιμη ρευστότητα του εγχώριου ιδιωτικού τομέα. Μετά τα μέσα του 2013, όμως, η μείωση των υποχρεώσεων των ελληνικών τραπεζών έναντι του ευρωσυστήματος απέκτησε εντονότερους ρυθμούς, οι οποίοι ανακόπηκαν μόνο στα μέσα του 2014 (με τα πρώτα σημεία πολιτικής αβεβαιότητας), για να αντιστραφούν με την επίσπευση εκλογής ΠτΔ και την προσμονή πολιτικών εξελίξεων, τον Δεκέμβριο του ίδιου έτους.

Η ταχύτερη αποπληρωμή των υποχρεώσεων προς το ευρωσύστημα δυσχέρανε, περαιτέρω, την επαναδραστηριοποίηση του εγχώριου χρηματοπιστωτικού συστήματος στη χρηματοδότηση του (υγιούς) ιδιωτικού τομέα της ελληνικής οικονομίας.

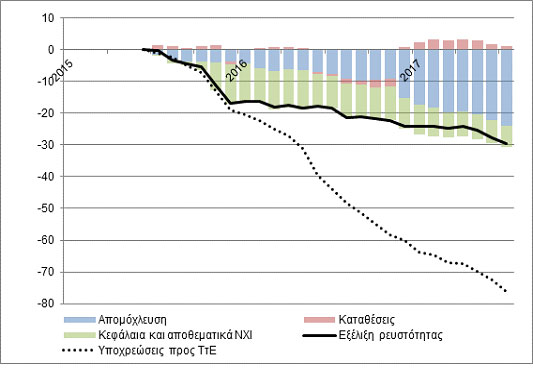

Η ίδια ακριβώς εξέλιξη, όμως, φαίνεται να επαναλαμβάνεται τα τελευταία 2 χρόνια (Διάγραμμα 2): Μετά την κορύφωση της ελληνικής κρίσης και για ένα διάστημα 6 μηνών περίπου (έως τον Δεκέμβριο του 2015, οπότε ολοκληρώθηκε επιτυχώς η προσπάθεια ανακεφαλαιοποίησης του εγχώριου χρηματοπιστωτικού τομέα), η μείωση στις υποχρεώσεις του ELA ακολούθησαν απόλυτα τη μείωση στη ρευστότητα του ιδιωτικού τομέα. Στη συνέχεια, όμως, η αποπληρωμή των υποχρεώσεων των τραπεζών έναντι ΕΚΤ και ΤτΕ, ανέκτησε εντονότερους ρυθμούς, με αποτέλεσμα, σωρευτικά, να μειωθούν κατά 80 δισ. περίπου.Την ίδια περίοδο η διαθέσιμη ρευστότητα του ιδιωτικού τομέα υποχώρησε κατά 30 περίπου δισ.

Από το Διάγραμμα 2 είναι εμφανές μία επιδεινωμένη κατάσταση ρευστότητας της οικονομίας που είναι ιδιαίτερα ανησυχητική. Οι κυριότερες γνωστές εκφράσεις της είναι η συνεχής μείωση των χρηματοδοτικών υπολοίπων προς τον ιδιωτικό τομέα και η σχετικά αυξανόμενη δυσκολία του ιδιωτικού τομέα να εκπληρώσει τις φορολογικές του υποχρεώσεις.

Διάγραμμα 2: Μεταβολή ρευστότητας (λόγω απομόχλευσης, μεταβολής καταθέσεων και ιδίων κεφαλαίων των χρηματοπιστωτικών οργανισμών) και μεταβολή στις υποχρεώσεις έναντι ΕΚΤ και ΤτΕ (ELA), έναντι του Ιουνίου 2015.

Πηγή: Επεξεργασία στοιχείων ΤτΕ.

Σημείωση: Η μείωση απαιτήσεων έναντι επιχειρήσεων και νοικοκυριών (αφού αφαιρεθούν οι προβλέψεις για επισφαλείς απαιτήσεις, «Καθαρή Απομόχλευση»), καθώς και η αύξηση καταθέσεων και των ιδίων κεφαλαίων των ΝΧΙ εμφανίζεται με αρνητικό πρόσημο.