Εδώ και ένα έτος, περίπου, φαίνεται να αποκτά δυναμική η διαδικασία απομόχλευσης του εγχώριου τραπεζικού συστήματος, μετά από καθυστέρηση αρκετών ετών (Διάγραμμα 1). Η επίπονη, για την οικονομική δυναμική, διαδικασία μείωσης των ιδιωτικών χρεών αποτελεί αναγκαία προϋπόθεση, πριν μπορέσει το εγχώριο χρηματοπιστωτικό σύστημα να αναλάβει τον ρόλο του χρηματοδότη του ιδιωτικού τομέα της οικονομίας.

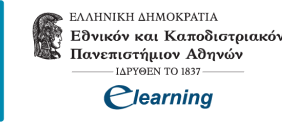

Διάγραμμα 1: Συνολικό ενεργητικό τραπεζών προς ΑΕΠ. Τα τελευταία διαθέσιμα στοιχεία αφορούν το 4ο τρίμηνο 2016.

Πηγή: ECB, Eurostat, AMECO & ΤτΕ.

Σημείωση: Η διακεκομμένη γραμμή απεικονίζει το αντίστοιχο μέγεθος, υπό την υπόθεση πως το ελληνικό ΑΕΠ παραμένει αμετάβλητο μετά το 2ο τρίμηνο του 2010.

Όπως απεικονίζεται στο Διάγραμμα 1, μετά από αργή αποκλιμάκωση αρκετών ετών, η αναλογία ενεργητικού του χρηματοπιστωτικού τομέα προς το ΑΕΠ άρχισε να μειώνεται ταχύτερα κατά τη διάρκεια του 2016 (εξαιτίας των θετικών, αν και αναιμικών, ρυθμών μεγέθυνσης της ελληνικής οικονομίας), με τον βαθμό «τραπεζικής μόχλευσης» της οικονομίας να επιστρέφει στα επίπεδα του 2009. Είναι ενδεικτικό πως, εάν η ελληνική οικονομία δεν είχε συρρικνωθεί κατά 25% κατά τη διάρκεια της κρίσης, ο ρυθμός απομόχλευσης θα προσέγγιζε τον αντίστοιχο της ΖτΕ.

Μία σειρά από παρεμβάσεις, που θα μπορούσαν να επιταχύνουν τη διαδικασία αυτή βρίσκονται στο επίκεντρο της διαπραγμάτευσης μεταξύ κυβέρνησης και θεσμών. Πρόσφατα, κατατέθηκαν οι σχετικές διατάξεις για εικοσαετή περίοδο φορολογικής απόσβεσης των ζημιών από διαγραφές, αναδιαρθρώσεις και μεταβιβάσεις απαιτήσεων (ένα σημείο που δεν φαίνεται να δημιουργεί ουσιαστικές αντιπαραθέσεις και -συνεπώς- θα μπορούσε να έχει οριστικοποιηθεί νωρίτερα). Εκκρεμεί ακόμα, όμως, μία σειρά από πρωτοβουλίες στο κρίσιμο «μέτωπο» των μη-εξυπηρετούμενων στοιχείων ενεργητικού:

Η θέσπιση ασυλίας για τα τραπεζικά στελέχη που θα συμφωνήσουν σε απομειώσεις, αναδιαρθρώσεις και μεταβιβάσεις δανείων, η οποία κρίνεται απαραίτητη για την ταχύτερη αναδιάρθρωση επισφαλών απαιτήσεων (η σχετική διάταξη αναμενόταν στο νομοσχέδιο του εξωδικαστικού συμβιβασμού, που τέθηκε σε δημόσια διαβούλευση τον Φεβρουάριο, κάτι -όμως- που δεν επιβεβαιώθηκε).

Η οριστικοποίηση του εξωδικαστικού συμβιβασμού, που θα επιτρέψει την ταχύτερη συμφωνία μεταξύ πιστωτών και βιώσιμων επιχειρήσεων.

Η νομοθέτηση των ηλεκτρονικών πλειστηριασμών, που θα συνεισφέρει σημαντικά, αφενός σε ό,τι αφορά το «μέτωπο» των στρατηγικών κακοπληρωτών και, αφετέρου, σε περιπτώσεις δανειοληπτών που συναινούν στην εκποίηση ενεχύρων τους, με σκοπό την απαλλαγή τους από δανειακές υποχρεώσεις.

Οι μεταβιβάσεις μη-εξυπηρετούμενων δανείων, που, λόγω μικρού ενδιαφέροντος, παραμένουν σε προκαταρκτικό στάδιο, με αποτέλεσμα οι τράπεζες να επιλέγουν την «εσωτερική» διαχείριση από εξειδικευμένες θυγατρικές, αντί της άμεσης διάθεσης μέρους του χαρτοφυλακίου τους. Η επιλογή αυτή, όμως, μεταφέρει στο απώτερο μέλλον τα όποια οφέλη, επιβραδύνοντας τη διαδικασία αναδιάρθρωσης των τραπεζικών ισολογισμών.

Οι συνέπειες της καθυστέρησης

Η καθυστέρηση στην υλοποίηση των παραπάνω σημείων μειώνει το διαθέσιμο χρονικό διάστημα, εντός του οποίου θα πρέπει να επιτευχθούν οι αυστηροί επιχειρησιακοί στόχοι που παραμένουν αμετάβλητοι, ανεξαρτήτως της πορείας της διαπραγμάτευσης (όπως επιβεβαίωσε σε πρόσφατη επίσκεψή της στην Αθήνα η επικεφαλής του SSM). Ως γνωστόν, τα μη-εξυπηρετούμενα δάνεια θα πρέπει να μειωθούν κατά 12,4 δισ. ευρώ εντός του 2017 και, συνολικά, κατά 38 δισ. ευρώ έως το 2019.

Η διεθνής εμπειρία (με χαρακτηριστικότερο το παράδειγμα αντιμετώπισης των επισφαλειών στο Ιαπωνικό τραπεζικό σύστημα στα τέλη της δεκαετίας του 1990 και αρχές της δεκαετίας του 2000) αποδεικνύει πως η κεφαλαιακή επάρκεια, παρότι αποτελεί αναγκαία προϋπόθεση, δεν επαρκεί για τη βιωσιμότητα ενός τραπεζικού τομέα, που αντιμετωπίζει πρόβλημα μη-εξυπηρετούμενων ανοιγμάτων. Απαιτείται, παράλληλα, ταχύτατη αντιμετώπιση των προβληματικών στοιχείων ενεργητικού.

Η διατήρηση του τραπεζικού τομέα στη σημερινή προβληματική κατάσταση (zombie banks) καθυστερεί τη διαδικασία απομόχλευσης, καθιστώντας απαγορευτική την ανάληψη του ρόλου του εγχώριου χρηματοπιστωτικού συστήματος στη χρηματοδότηση της ιδιωτικής οικονομίας. Η σημασία του σημείου αυτού πολλαπλασιάζεται σε μία αμιγώς τραπεζοκεντρική οικονομία, δημιουργώντας εύλογα ερωτήματα για την επίτευξη των προβλέψεων μεγέθυνσης, χωρίς παράλληλη χρηματοδότηση του ιδιωτικού τομέα (credit-less recovery).

Η ολοκλήρωση των παραπάνω σημείων θα επέτρεπε την αποτελεσματικότερη διαχείριση των μη-εξυπηρετούμενων δανείων, επιταχύνοντας την αναδιάρθρωση των ισολογισμών των τραπεζών. Δεν είναι τυχαίο που, τις τελευταίες ημέρες, κυκλοφόρησαν σενάρια για ενδεχόμενο «προσύμφωνο» σχετικά με τα μέτρα του τραπεζικού συστήματος, πριν την ολοκλήρωση της διαπραγμάτευσης στα υπόλοιπα ανοικτά «μέτωπα» (εργασιακές σχέσεις, ασφαλιστικό και αγορά ενέργειας).

Βέβαια, μία καθολική συμφωνία θα συνεισέφερε σημαντικά στη διαδικασία απομόχλευσης, καθώς θα παρείχε ρευστότητα (αν και όχι εντυπωσιακή, καθώς αναμένεται αποκλιμάκωση των παρεμβάσεων της ΕΚΤ) στο εγχώριο τραπεζικό σύστημα με ιδιαίτερα χαμηλό κόστος. Ακόμα σημαντικότερο, όμως, θα ήταν το αποτέλεσμα της συμφωνίας για την αποκατάσταση της εμπιστοσύνης στην πορεία της ελληνικής οικονομίας.

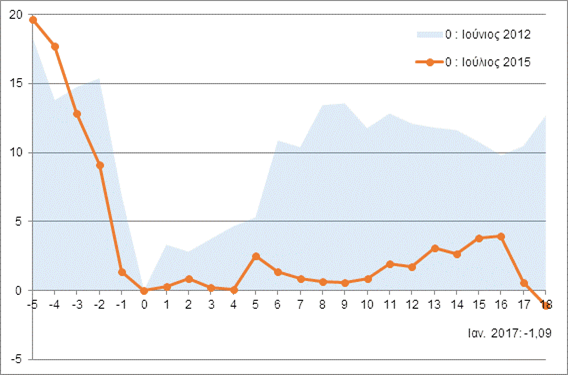

Έως τότε, δεν είναι εύκολο να αναμένουμε επιστροφή καταθέσεων, οι οποίες πλέον καταγράφονται χαμηλότερα του (έως σήμερα;) χειρότερου σημείου (Ιούλιος 2015, Διάγραμμα 2).

Συγχρόνως, η αβεβαιότητα και η έλλειψη εμπιστοσύνης προς το τραπεζικό σύστημα, για δεύτερη φορά, προκαλεί μονιμότερες βλάβες στις συμπεριφορές των καταθετών. Ίσως αυτό αποτελεί σοβαρότερο λόγο για να κλείσουν οι τραπεζικές εκκρεμότητες το συντομότερο δυνατόν.

Διάγραμμα 2: Σωρευτική μεταβολή στις καταθέσεις επιχειρήσεων και νοικοκυριών σε σχέση με το σημείο 0 (Ιούνιος 2012 και Ιούλιος 2015, αντίστοιχα). Τα ποσά απεικονίζονται σε δισ. ευρώ.

Πηγή: Επεξεργασία στοιχείων ΤτΕ.

1η δημοσίευση: «Οικονομικά Χρονικά» (τεύχος 156, Ιαν-Φεβ-Μαρ 2017), τριμηνιαία επιστημονική έκδοση του Ο.Ε.Ε.