ΔΗΜΟΣΙΟ ΧΡΕΟΣ ΚΑΙ ΕΞΕΛΙΞΕΙΣ

Βασικές αρχές ανάπτυξης του προβληματισμού:

1) Το παρόν σημείωμα αναφέρεται μόνο στο χρέος και δεν επεκτείνεται, λόγω χρόνου, σε θέματα ανάπτυξης, παρόλο βέβαια που και τα δύο θέματα είναι στενά συνδεδεμένα.

2) Ο οικονομικός χρόνος είναι μια έννοια που θέλει ιδιαίτερη προσοχή. Η έστω θεμελιωμένη αιτιότητα στις κοινωνικές επιστήμες δεν υλοποιείται απαραιτήτως. Συνήθως, μεσολαβούν γεγονότα που είναι πιθανόν να αλλάξουν τη ροή των πραγμάτων. Συνεπώς, όταν προτείνονται λύσεις θα πρέπει να λαμβάνεται υπόψη ο πραγματικός προσδοκώμενος χρόνος υλοποίησης και όχι ο θεωρητικά αναμενόμενος.

3) Οι σκέψεις που παρατίθενται λαμβάνουν υπόψη τους το υπάρχον ευρωπαϊκό πλαίσιο στο οποίο εντάσσεται η Ελλάδα. Αυτό βέβαια σημαίνει ότι εάν το ευρωπαϊκό πλαίσιο είναι προβληματικό στην αρχική σύλληψή του, οι προτεινόμενες λύσεις έχουν από τη φύση τους μειωμένη δυνατότητα θεραπείας των αρχικών προβλημάτων.

Το χρέος στην Ευρώπη:

Όταν ξεκίνησε η κρίση χρέους στην Ευρωζώνη, η σχέση ακαθάριστου ελλείμματος και ΑΕΠ ήταν 66,4% (2007). Σημειωτέον, ότι σήμερα είναι 96,4%. Δεδομένου ότι η σχέση αυτή δεν ήταν πολύ υψηλή και ήταν πολύ μικρότερη από τα “όρια κινδύνου” που προδιέγραφαν τότε οι Reinhart and Rogoff, στην αμφιλεγόμενη δουλειά τους, μας κάνουν να συμπεραίνουμε ότι η «φιλοσοφία» αντιμετώπισης της κρίσης χρέους από την ευρωπαϊκή πολιτική ελίτ σχετίζεται περισσότερο με την ανάγκη διαμόρφωσης μιας «ευέλικτης» ευρωπαϊκής οικονομίας αυξημένων δυνατοτήτων προσφοράς (supply side theories) και την προσπάθεια επικράτησης ενός οικονομικού και πολιτικού status quo και δευτερευόντως με την αντιμετώπιση του προβλήματος χρέους. Αυτό πρακτικά σημαίνει ότι η συνέχεια από εδώ και πέρα σε ευρωπαϊκό επίπεδο δεν θα εξαρτηθεί από το κατά πόσο αντιμετωπίστηκε ή όχι το αρχικό ζήτημα του χρέους αλλά από το κατά πόσο εκπληρώθηκαν οι αρχικοί στόχοι της σύλληψης και εφαρμογής της συγκεκριμένης πολιτικής.

Η αντιμετώπιση του χρέους, προβλήματος του στηρίχθηκε σε μια λογική muddle through (κουτσοκαταφέρνω) με κύρια σημεία: α) την εφαρμογή διαρθρωτικών μεταβολών, β) της μεταφοράς των κινδύνων στο μέλλον (Πίνακας 1) γ) το μερκαντιλιστικό μοντέλο ανάπτυξης (εξωτερικά πλεονάσματα), δ) τα “Dragieconomics” του “whatever it takes” (Ιούλιος 2012) αλλά με εξαιρετικά πολλούς αστερίσκους σκεπτικισμού, και ε) της διαμόρφωσης της Banking Union.

Αυτό το μείγμα πολιτικής έχει δύο κύρια χαρακτηριστικά, α) την απεριόριστη υπομονή (δρω μόνο όταν έχω εξαντλήσει όλες τις άλλες επιλογές) και β) οι εκπλήξεις έρχονται συνήθως από την αρνητική και όχι από τη θετική πλευρά.

Αυτά τα σημεία μας αφορούν διότι χαρακτηρίζουν και τον τρόπο διαχείρισης της ελληνικής κατάστασης.

Πίνακας 1. Κόστος και Κίνδυνος στο Ευρωπαϊκό Χρέος (τέλος του 2013).

Κόστη Ιδιωτικού Τομέα (€ δις) | Μέτρα ρευστότητας και Απαιτήσεις της Απομόχλευσης (€ δις) | ||

- Bail Out Ελλάδος - Bail In Κύπρου

| 105.0 6.0

| - Κρατική βοήθεια στο τραπεζικό σύστημα (τέλος του 2011) - Emergency Liquidity Assistance (ELA) - Παροχή ρευστότητας από την ΕΚΤ (Απρίλιος 2013)* - Πιστώσεις του Target2 (τέλος του 2012) - Προγράμματα Σταθερότητας σε κράτη - Απαιτήσεις απομόχλευσης | 682 994 1176 800 558 ≈1.500 |

Πηγή: Petrakis P.E., Kostis P.C., Valsamis D.G. (2013) European Economics and Politics in the Midst of the Crisis. From the Outbreak of the Crisis to the Fragmented European Federation, Springer.

Σημείωση: *Η παροχή ρευστότητας από την ΕΚΤ αποτελεί το άθροισμα των εξής: Main refinancing operations, Longer-Term refinancing operations, Marginal lending facility, Other Liquidity-providing operations.

Η κρίση χρέους στην Ελλάδα:

Η Ελληνική διαχείριση της κρίσης χρέους αντίθετα χαρακτηρίστηκε από ένα «οργανωμένο» και χαρακτηριζόμενο ως «τέλεια καταιγίδα» πρόγραμμα δημοσιονομικής προσαρμογής υπό συνθήκες νομισματικής στενότητας. Δεν έχει ξανασχεδιαστεί παρόμοιο πρόγραμμα και όλη η Νέο-Κεϋνσιανή νεότερη φιλοσοφία έδειξε και δείχνει ότι είναι εξαιρετικά προβληματικό.

Η θεωρητική του βάση είναι παρόμοια με αυτήν που εφαρμόστηκε για την ευρωπαϊκή κρίση.

Με το πρόγραμμα αυτό κερδήθηκε χρόνος από τα οικονομικά κέντρα εξουσίας για να βελτιώσουν (ασφαλίσουν) τις θέσεις τους.

Η ουσία του προγράμματος βρίσκεται στη μεταφορά του βάρους του χρέους στο μέλλον, στον ελληνικό ιδιωτικό και κοινωνικό τομέα (ασφαλιστικά ταμεία) και στον ευρωπαϊκό και διεθνή επίσημο τομέα.

Το παρόν βάρος του χρέους μειώθηκε σοβαρά βραχυχρονίως. Αν σήμερα τίποτα δεν είχε συμβεί θα έπρεπε να πληρώναμε €25 δις για τόκους έναντι €9 δις που πληρώνουμε σήμερα και για τα επόμενα 7-8 χρόνια.

Η βιωσιμότητα του χρέους στηρίζεται σε μια σειρά βασικές υποθέσεις (Πίνακας 2):

Πινάκας 2. Οι βασικές υποθέσεις για τη βιωσιμότητα του χρέους με βάση τις εκτιμήσεις του Bruegel (Ιούνιος 2014).

Debt in 2013 (&GDP) | 175.1 |

Average Growth (%, 2014-20) | 3.8 |

Average primary surplus (% GDP, 2014-20) | 3.7 |

Average interest rate (%, 2014-20) | 2.5 |

Total stock-flow adjustment in 2014-16 (% GDP) | -4.3 |

Total privatization in 2014 (€ billion) | 20.0 |

Debt in 2020 (% GDP) | 122.8 |

Πηγή: Bruegel (June 2014).

Φαίνεται από τα παραπάνω ότι όλα στηρίζονται σε συγκεκριμένες υποθέσεις. Το 120% ως ποσοστό για τη βιωσιμότητα του χρέους (για το 2020) είναι αυθαίρετο μέγεθος.

Τι κάνει τους εταίρους να φαίνεται ο

ότι έχουν αλλάξει γνώμη σε σχέση με το Νοέμβριο του 2012 και να μην είναι πρόθυμοι να συζητήσουν με την Ελλάδα την ελάφρυνση του χρέους;

α) Τεχνικό αδιέξοδο στις διαπραγματεύσεις με την Τρόικα. Το αδιέξοδο είναι πραγματικό. Το όλο θέμα έχει ισχυρές προδιαγραφές για να δημιουργήσει προβλήματα στη συνέχεια.

β) Το οικονομικό (ελλειμματικό) πρόγραμμα της αντιπολίτευσης, με δεδομένο ότι αργά ή γρήγορα θα γίνουν εκλογές τις οποίες φαίνεται να κερδίζει.

γ) Οι διεθνείς συνθήκες αβεβαιότητας (ΗΠΑ / επιτόκιο, Κίνα / ανάπτυξη).

δ) Η αδυναμία του κυρίαρχου ευρωπαϊκού μοντέλου να δουλέψει αποτελεσματικά με συνθήκες διεθνούς αβεβαιότητας.

ε) Η κατακόρυφη αύξηση της αβεβαιότητας στην Ελλάδα.

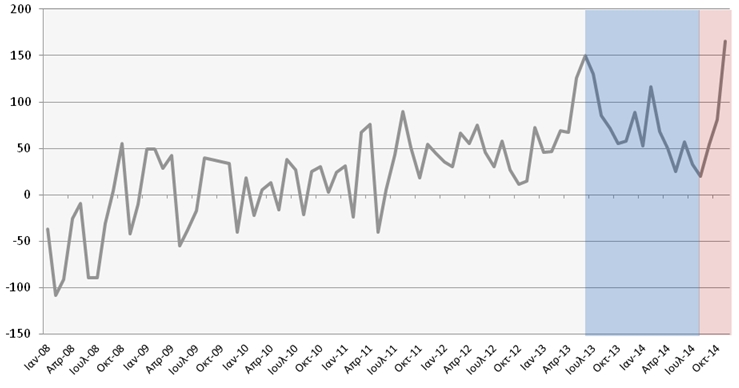

Διάγραμμα 1. Δείκτης Οικονομικής Αβεβαιότητας στην Ελληνική Οικονομία.

Σημείωση: Ο Δείκτης Οικονομικής Αβεβαιότητας για την Ελληνική οικονομία έχει υπολογισθεί με βάση τη μεθοδολογία που αναπτύσσεται στη δημοσίευση Petrakis P.E., Valsamis D.G., Kostis P.C. (2014) Uncertainty Shocks in Eurozone Periphery Countries and Germany, Cyprus Economic Policy Review, 8(2), December 2014 (αναμένεται).

Η πρόσφατη αύξηση της αβεβαιότητας αποτυπώνεται τόσο στα spreads των ελληνικών ομολόγων όσο και στον Δείκτη Αβεβαιότητας. Πιο συγκεκριμένα, παρατηρούμε ότι από τον Αύγουστο 2014 η πορεία του δείκτη είναι έντονα ανοδική ως αποτέλεσμα των έντονων αρνητικών γεγονότων που λαμβάνουν χώρα το τελευταίο διάστημα.

Στην αύξηση της αβεβαιότητας συντέλεσε και η λανθασμένη στρατηγική διαχείρισης της εξόδου από το Μνημόνιο. Ξεκίνησε η κυβέρνηση από την καθαρή έξοδο για να καταλήξει όχι στην Προληπτική Γραμμή Πίστωσης, όπως θα ήταν λογικό αφού ξεκίνησε από διαπραγμάτευση με «Καθαρή Έξοδο», αλλά στην Ενισχυμένη Γραμμή Πίστωσης! Αυτό δείχνει ξεκάθαρο λάθος στους σχεδιασμούς και υπολογισμούς.

Μου είναι πολύ δύσκολο να αντιληφθώ πως φαντάζονταν κάποιος ότι θα μπορούσε να δανειστεί με κόστος μικρότερο από το 3,8% (κόστος IMF) όταν αντιμετωπίζει ένα χρονικό ορίζοντα πλήρους αβεβαιότητας. Γι΄ αυτό και από το καλοκαίρι δημοσίως εξέφραζα την έκπληξή μου για τις τόσο φιλόδοξες ενέργειες.

Οι αρχές αναδιοργάνωσης του χρέους (που θα μπορούσαν να γίνουν αποδεκτές από τους εταίρους) συνοπτικά μπορεί να είναι οι παρακάτω:

α) Να κατονομαστεί η πλευρά που θα υποστεί το κόστος.

β) Να υπάρχει ένα αναλογικό όφελος και κόστος σε όλες τις ευρωπαϊκές χώρες. Με άλλα λόγια είναι πολύ δύσκολο, αν όχι αδύνατο, να υπάρξει λύση μόνο για την Ελλάδα.

γ) Η ρύθμιση είναι τέτοια που δε θα πυροδοτεί περαιτέρω τον ηθικό κίνδυνο στην Ελλάδα και στην Ευρώπη (Συνταγματική κατοχύρωση του χρυσού κανόνα).

δ) Δεν θα υπάρχουν διακρατικές μεταφορές πλούτου.

ε) Δε θα υπάρχει νομισματικοποίηση του χρέους.

στ) Η λύση θα περιλαμβάνει μία μεταφορά του βάρους στο μέλλον στο βαθμό που δεν υπάρχει άμεση διαγραφή.

Τα ποσά που εμπλέκονται σε μία ευρωπαϊκή λύση ρύθμισης χρέους στις υπερχρεωμένες ευρωπαϊκές χώρες είναι αδιανόητου ύψους (1 με 1,5 τρις ευρώ!). Αυτό το κάνει πολύ δύσκολο ζήτημα.

Με βάση τα παραπάνω εκτιμάται ότι:

α) το χρονικό διάστημα που θα ακολουθήσει στην Ελλάδα θα είναι ιδιαίτερα δύσκολο ανεξαρτήτως ποια συγκεκριμένη μορφή παίρνουν οι πολιτικές εξελίξεις. Με τις αποδόσεις του δημόσιου ομολόγου να βρίσκονται πολύ υψηλά είναι πολύ δύσκολο να φανταστεί κάποιος οτιδήποτε άλλο εκτός από το Μνημόνιο ή Ενισχυμένο Πρόγραμμα Πίστωσης. Για να μιλάμε για απλή εποπτεία που έτσι και αλλιώς έχουν όλες οι χώρες της Ευρωζώνης σε κάποια μορφή θα έπρεπε να έχουμε αποδώσεις στις δημόσιες ομολογίες, κάτω από 4,5%.

β) Το απλούστερο κύριο σημείο που θα έπρεπε να εστιάσει η εσωτερική οικονομική πολιτική στις διαπραγματεύσεις είναι η μείωση της υποχρέωσης πρωτογενούς πλεονάσματος ως ποσοστό του ΑΕΠ. Μία παρόμοια συμφωνία δε χρειάζεται να εγκριθεί από κανένα κοινοβούλιο. Τέτοιου ύψους υποχρεώσεις, σαν αυτές που έχουμε αναλάβει σήμερα, ουδέποτε τηρήθηκαν από κανέναν. Και ούτε τώρα θα τηρηθούν. Εξάλλου αυτό (η μείωση της υποχρέωσης) γίνεται στην πράξη (ένστολοι, δικαστικοί, κ.τ.λ.). Ας το συμφωνήσουμε και δημοσίως για να αυξηθεί και η εμπιστοσύνη στην Ελληνική οικονομία.

Το παρόν στηρίζεται στην παρουσίαση που έγινε στη δημόσια συζήτηση της ΔΗΜΑΡ με θέμα «Αναδιάρθρωση του Ελληνικού Δημοσίου Χρέους» στις 20/11/2014 στο ΕΒΕΑ.

* Κάθε κείμενο που δημοσιεύεται στο InDeep Analysis εκφράζει και βαραίνει αποκλειστικά τον συντάκτη του. Οι αναλύσεις που δημοσιεύονται δεν συνιστούν συμβουλές για οποιουδήποτε είδους δραστηριότητα. Το InDeep Analysis δεν δεσμεύεται από τις πληροφορίες, τις απόψεις και τις αναλύσεις που δημοσιεύονται στην ψηφιακή πλατφόρμα του, και δεν φέρει απολύτως καμία ευθύνη για αυτές.