ΟΙ ΕΞΕΛΙΞΕΙΣ ΣΤΗΝ ΕΥΡΩΠΑΪΚΗ ΤΡΑΠΕΖΙΚΗ ΕΝΩΣΗ

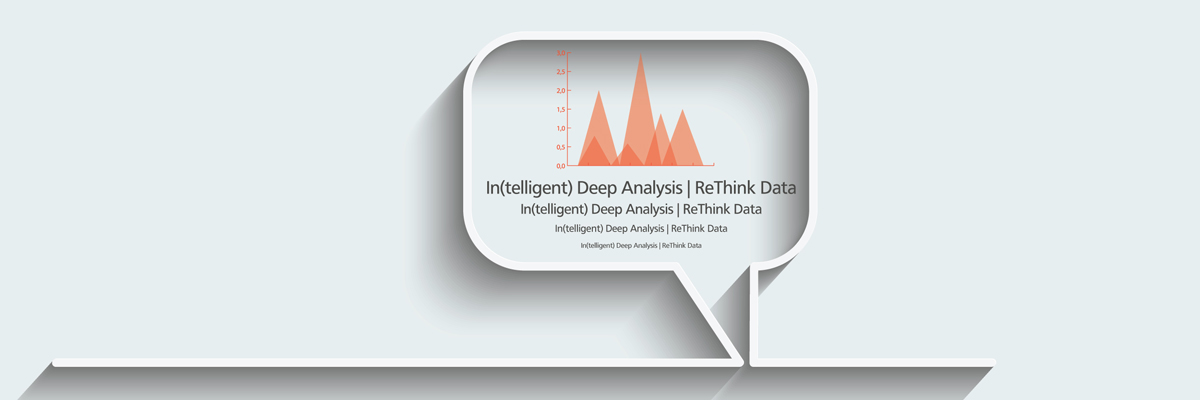

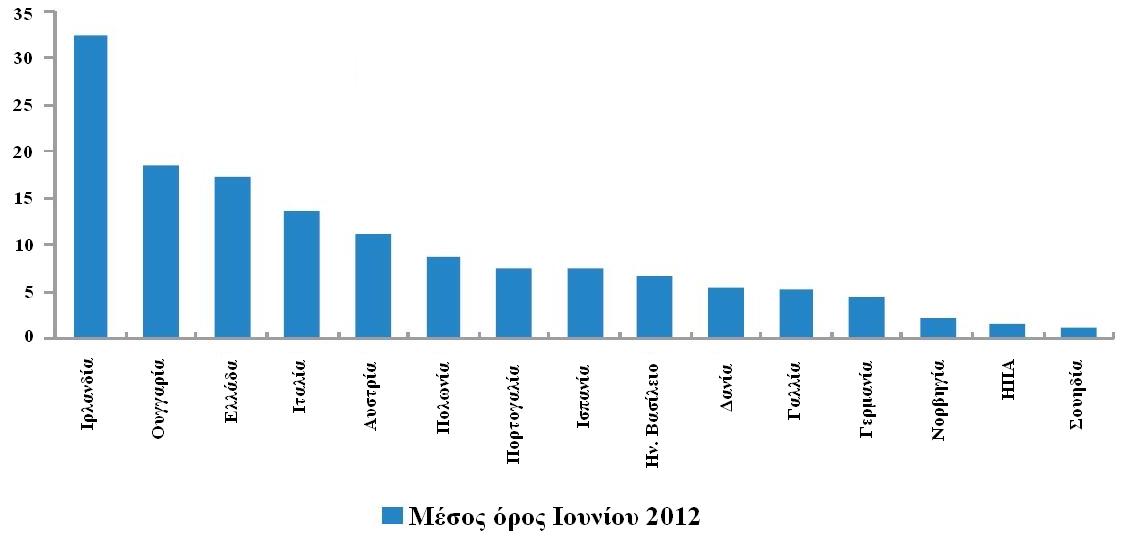

Όπως είχε αναφερθεί και σε προηγούμενη ανάρτηση με τίτλο «Το Τραπεζικοκεντρικό Μοντέλο Μεγέθυνσης της Ευρώπης», είναι χαρακτηριστική η εξάρτηση των χωρών της Ευρώπης από το τραπεζικό σύστημα, με το Λουξεμβούργο, τη Μάλτα, την Κύπρο και την Ιρλανδία να καταλαμβάνουν τις πρώτες θέσεις ως προς το μέγεθος του τραπεζικού τομέα. Ως προς το σύνολο της Ευρωζώνης, το σύνολο του ενεργητικού των τραπεζών είναι 3,5 φορές το παραγόμενο προϊόν της. Αντίθετα, οι ΗΠΑ δείχνουν διαφορετική εικόνα (78% του ΑΕΠ), όπου ο τραπεζικός τομέας δεν έχει τόση μεγάλη σημασία όσο τυγχάνει στην Ευρωπαϊκή οικονομία (Διάγραμμα 1).

Διάγραμμα 1. Σύνολο ενεργητικού των τραπεζών ως ποσοστό του ΑΕΠ (Ιούνιος 2012).

Πηγή: Ίδιοι υπολογισμοί.

Πρόσφατα στοιχεία δείχνουν μια θετική συσχέτιση μεταξύ της ανάπτυξης της πίστωσης (μη συμπεριλαμβανομένων των δανείων) και της υψηλότερης ανθεκτικότητας κατά του συστηματικού κινδύνου.

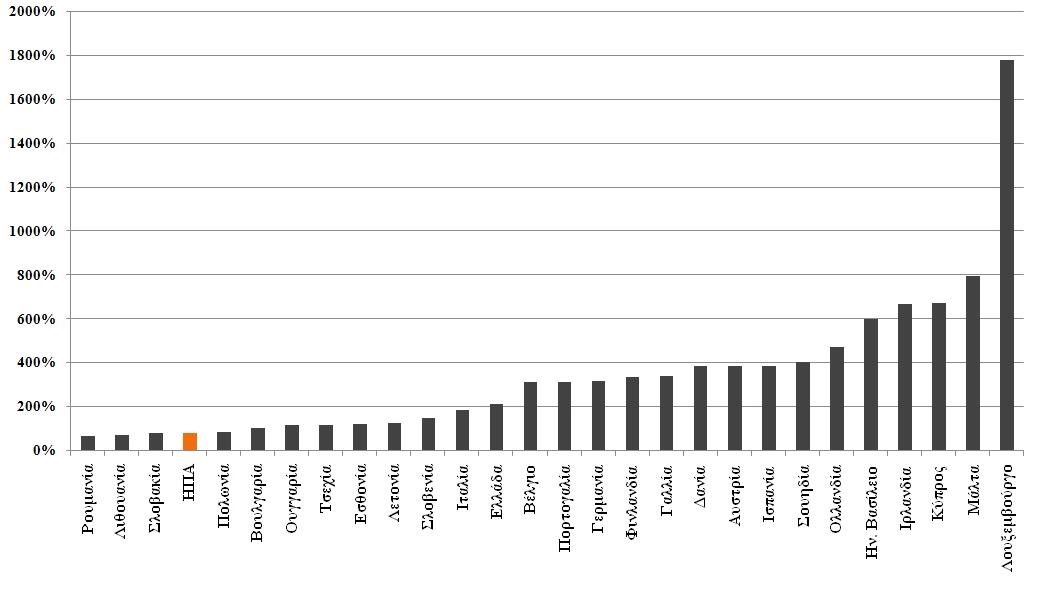

Συγκρίνοντας τις δυνάμεις που ασκούν πιέσεις στο Ευρωπαϊκό τραπεζικό σύστημα, το IMF (2012) εκτιμά ότι απαιτούνται περίπου €230 δις για να επανέλθουν οι δείκτες κεφαλαιακής επάρκειας σε ικανοποιητικό επίπεδο.

Διάγραμμα 2. Ο μηχανισμός πίεσης για τις Ευρωπαϊκές τράπεζες.

Πηγή: IMF, 2012.

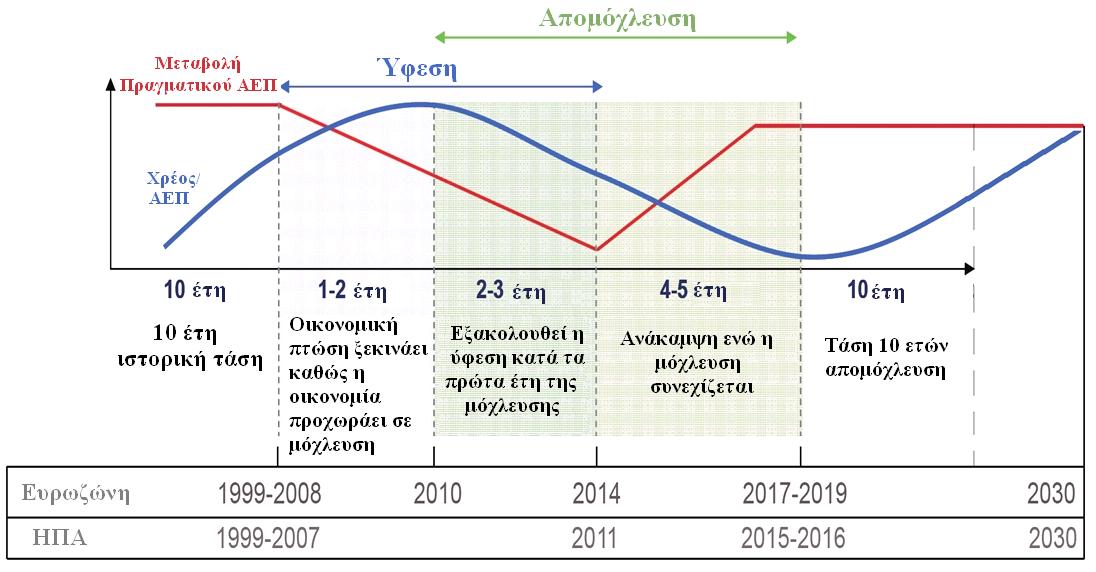

Παράλληλα με την ανάγκη κεφαλαιακής ενίσχυσης των τραπεζών εξελίσσεται και η διαδικασία της απομόχλευσης του τραπεζικού τομέα, η οποία ασκεί πολύ μεγάλες πιέσεις στη δυνατότητα του τραπεζικού συστήματος να χρηματοδοτεί την πραγματική οικονομία. Εάν μάλιστα πήρε δύο χρόνια για να μειωθεί η μόχλευση του Ευρωπαϊκού τραπεζικού συστήματος κατά €400 δις, θα απαιτηθούν άλλα 4 με 5 χρόνια για να φτάσει αυτή η διαδικασία σε επίπεδα που επιτρέπουν την επανενεργοποίηση του τραπεζικού συστήματος στην πραγματική οικονομία. Σημειωτέον ότι μέχρι τέλος του 2012 είχαν κλείσει στην Ευρώπη 474 περίπου τράπεζες, αριθμός που πρόκειται να αυξηθεί σημαντικά στο προσεχές μέλλον. Η επιλογή που έγινε για την “orderly deleveraging” επιμηκύνει σημαντικά τη διαδικασία της.

Στην καλύτερη περίπτωση λοιπόν η διαδικασία της απομόχλευσης δεν πρόκειται να αρχίσει να ακολουθεί αντίστροφη πορεία πριν από το 2016 με 2017. Μάλιστα αναμένεται να ενεργοποιηθεί περισσότερο από την πλευρά της αύξησης του εισοδήματος, λόγω επανάκαμψης της διεθνούς σταθεροποίησης (ΗΠΑ) και λιγότερο από την πλευρά της απομείωσης του χρέους.

Διάγραμμα 3. Ύφεση, απομόχλευση και ανάπτυξη στην Ευρωζώνη και τις ΗΠΑ.

Πηγή: McKinsey (2010) και ίδιοι υπολογισμοί.

Το Διάγραμμα 4 παρουσιάζει την ιδιαίτερα προβληματική κατάσταση του Γερμανικού τραπεζικού τομέα.

Διάγραμμα 4. Γερμανικό ΑΕΠ ενάντια vs ακαθάριστη έκθεση της Deutsche Bank σε παράγωγα προϊόντα.

Πηγή: Zero Hedge.

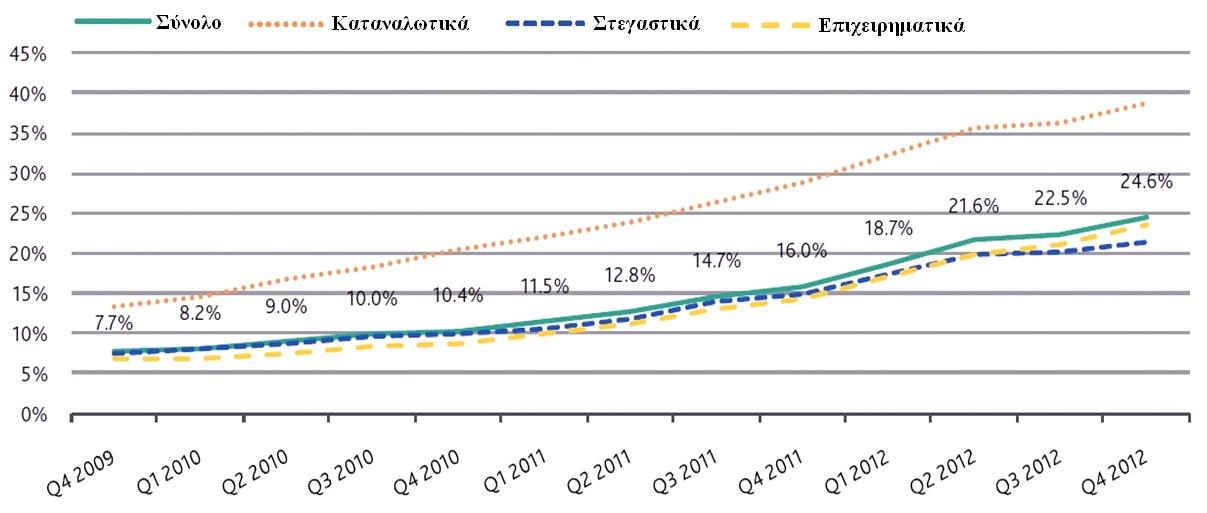

Επιπρόσθετα, τα δάνεια που δεν εξυπηρετούνται αποτελούν μία σοβαρότατη πηγή προβλημάτων. Το πρόβλημα έχει πανευρωπαϊκή διάσταση με πρωταθλητή την Ιρλανδία (βλ. προηγούμενη ανάρτηση με τίτλο "Τα Κόκκινα Δάνεια").

Διάγραμμα 5. Ποσοστό δανείων σε καθυστέρηση ως ποσοστό του συνόλου των δανείων.

Πηγή: IMF [pdf], Country Report No. 13/67, "European Union: Publication of Financial Sector Assessment Program Documentation—Technical Note on Progress with Bank Restructuring and Resolution in Europe", Μάρτιος 2013.

Η παραπάνω εικόνα των δανείων έχει δύο προβλήματα:

α) Το πρώτο είναι πρόβλημα επικαιροποίησης. Τα στοιχεία που παρουσιάζονται στη μελέτη του IMF προέρχονται από την περίοδο του τέλους του 2011 και τις αρχές του 2012. Σήμερα η κατάσταση είναι αρκετά πιο επιβαρυμένη τουλάχιστον όσον αφορά στην Ελληνική οικονομία (Διάγραμμα 6).

Διάγραμμα 6. Εξέλιξη των δανείων σε καθυστέρηση ανά κατηγορία δανείου.

Πηγή: Moody’s Credit Outlook, (15/03/2013).

Μάλιστα εκτιμάται ότι θα επιβαρυνθεί ακόμα περισσότερο το 2013 και το 2014 και το ποσοστό των εξυπηρετούμενων δανείων θα υπερβεί αυτό της Ιρλανδίας.

β) Το δεύτερο είναι το πρόβλημα της ακρίβειας των στοιχείων. Είναι δηλαδή γνωστό ότι όλες οι τράπεζες (άλλες λιγότερο και άλλες περισσότερο) και στην Ελλάδα και στο εξωτερικό (βλέπε ιδίως Ισπανία) δίνουν στοιχεία που συμπεριλαμβάνουν και τα υπερήμερα δάνεια τα οποία ρυθμίζονται, τα οποία όμως εμπεριέχουν βαθμό δυσκολίας εξυπηρέτησης. Το ποσοστό των δανείων αυτό για τα στεγαστικά δάνεια κυμαίνεται μεταξύ 5% και 7% για το 2012 (πηγή: IMF και ΤτΕ).

Οι λόγοι για τους οποίους στην Ελληνική οικονομία τα κόκκινα δάνεια (Non Performing Loans, NPL) εκτινάσσονται τόσο υψηλά, είναι πέντε: α) χαμηλή εσωτερική ζήτηση, β) περιορισμένη ρευστότητα της οικονομίας και η γενικότερη τάση απομόχλευσης του τραπεζικού τομέα, γ) αυξημένη ανεργία, δ) διόγκωση των υποχρεώσεων του δημόσιου τομέα, και ε) προβληματικές δανειοδοτήσεις.

Μετά το 2008, ο βαθμός ενοποίησης (και εμπιστοσύνης) στο Ευρωπαϊκό τραπεζικό σύστημα μειώθηκε σημαντικά. Χαρακτηριστικό είναι το Διάγραμμα 7 το οποίο αποτυπώνει την εξέλιξη στο βαθμό του κατακερματισμού της χρηματοοικονομικής αγοράς.

Διάγραμμα 7. Ο κατακερματισμός της χρηματοοικονομικής αγοράς.

Πηγή: BBVA (2013).

Ο δείκτης του διαγράμματος υπολογίζεται με βάση τη διακρατική εκτίμηση της διακύμανσης για τη δανειοδότηση των τραπεζών σε επιχειρήσεις και νοικοκυριά, τα πλεονάσματα στο ισοζύγιο Target 2, την ακαθάριστη παροχή ρευστότητας από το Ευρωσύστημα, ως ποσοστό των περιουσιακών στοιχείων των τραπεζών, και το διατεταρτημοριακό εύρος των αποδόσεων των διετών κρατικών ομολόγων χωρών της Ευρωζώνης. Για να ενοποιηθούν οι επιδράσεις αυτές υπολογίζονται Ζ-τιμές για αυτές και μετά εκτιμάται ένας δείκτης ως το πρώτο principal component αυτών των Ζ-τιμών. Διαπιστώνεται μια εξαιρετική τάση ανόδου του χρηματοοικονομικού κατακερματισμού που μόνο η ΕΚΤ με τα LTROs και τα OMTs μπόρεσε να τιθασεύσει.

Όσον αφορά στα μακροχρόνια προβλήματα του χρηματοοικονομικού τομέα, τις τελευταίες δεκαετίες οι ρυθμιστικές και οι εποπτικές παρεμβάσεις στον τραπεζικό τομέα απέτυχαν σε τρείς κυρίως τομείς (Calomiris, 2013):

1. Δεν υπολόγισαν τους κινδύνους για το τραπεζικό σύστημα και δεν έθεσαν το απαραίτητο ελάχιστο κεφάλαιο για να απορροφήσουν τις πιθανές απώλειες των χαρτοφυλακίων.

2. Επέτρεψαν στις τράπεζες να υπερεκτιμήσουν τα επίπεδα κεφαλαίου τους.

3. Απέτυχαν στο να ωθήσουν παρεμβαστικά πρωτόκολλα που θα περιόριζαν την έκθεση όσων πληρώνουν φόρους σε απομοχλευμένες υποχρεώσεις από “too – big – to – fail” τράπεζες.

Όσον αφορά στα βραχυχρόνια προβλήματα, η ασυμμετρική κατανομή της πληροφόρησης αποτελεί τη βασική αιτία του τραπεζικού προβλήματος και δεν υπάρχουν εργαλεία για να το ελέγξουν.

Ο έλεγχος της λειτουργίας του χρηματοπιστωτικού τομέα έχει ως κύριο στόχο:

- Να ελεγχθεί η συσσώρευση συστηματικού κινδύνου λόγω της κοινωνικής αδυναμίας να γίνει αποδεκτή η παραβίαση της “Toο Big to Fail” αρχής.

- Να μειωθεί η ευαισθησία του οικονομικού συστήματος απέναντι στον τραπεζικό τομέα.

- Να αντιμετωπισθεί ο κατακερματισμός των αγορών κεφαλαίου. Για τους λόγους αυτούς αναπτύχθηκε η έννοια της Τραπεζικής Ένωσης η οποία περιλαμβάνει μία σειρά από βήματα εφαρμογής.

Τα βασικά χαρακτηριστικά της Τραπεζικής Ένωσης είναι:

Η δοκιμασία της δημιουργίας μιας Τραπεζικής Ένωσης στην Ευρωζώνη, ως απαραίτητο συστατικό μιας βιώσιμης οικονομικής και νομισματικής ένωσης.

Προκειμένου να δημιουργηθεί μια αποτελεσματική Τραπεζική Ένωση, απαιτείται κοινή ρυθμιστική πολιτική, κοινή πολιτική εξυγίανσης και κοινό σύστημα ασφάλισης.

Η ιδέα της τραπεζικής ένωσης, ως απαραίτητο συστατικό μιας βιώσιμης οικονομικής και νομισματικής ένωσης, ανέπτυξε αξιοσημείωτη δυναμική την άνοιξη του 2012 και έτσι από τον Ιούνιο του 2012 οι υπεύθυνοι πολιτικής της Ευρωζώνης ξεκίνησαν συζητήσεις επί του μακροχρόνιου σχεδιασμού της μελλοντικής τραπεζικής ένωσης. Τα βασικά στοιχεία που προβλέπεται να περιλαμβάνει η τραπεζική ένωση είναι α) επίβλεψη του τραπεζικού συστήματος σε Ευρωπαϊκό επίπεδο μέσω της ίδρυσης ενός Ενιαίου Εποπτικού Μηχανισμού (Single Supervisory Mechanism - SSM), β) μια Ευρωπαϊκή αρχή αρμόδια για την αναδόμηση και την εξυγίανση του τραπεζικού συστήματος η οποία θα χρηματοδοτείται από ένα ταμείο τραπεζικής εξυγίανσης (Single Resolution Mechanism), και γ) έναν Ευρωπαϊκό Μηχανισμό Προστασίας των Καταθέσεων (European Deposit Insurance Fund).

Μέχρι στιγμής (αρχές του 2013) έχει συμφωνηθεί (Δεκέμβριος του 2012) η διαμόρφωση του Ενιαίου Εποπτικού Μηχανισμού, ενώ το ταμείο τραπεζικής εξυγίανσης έχει μεταφερθεί για τα μέσα του 2014.

Η στάση όμως της πολιτικής ηγεσίας της Γερμανίας που αντανακλά και τις διαθέσεις του Γερμανικού λαού, φαίνεται να εξαρτάται από τον έλεγχο της διαδικασίας deleveraging στα τραπεζικά και δημόσια οικονομικά. Εάν πρόκειται τα επόμενα πέντε χρόνια στο Ευρωπαϊκό τραπεζικό σύστημα να εξανεμιστούν αξίες της τάξης €1 τρις, προφανώς δημιουργούνται βάσιμοι φόβοι ότι αυτές τις ζημιές μπορεί να τις επωμιστούν οι Γερμανοί φορολογούμενοι ή καταθέτες. Έτσι, είναι προφανές ότι ενώ η Γερμανική κοινωνία θα πρέπει να προετοιμαστεί για να διαχειριστεί τα προβλήματα με τις Landesbanken (Liikanen, 2012), προφανώς δεν επιθυμεί να συμμετάσχει στις συνολικές Ευρωπαϊκές ζημίες. Για αυτό το λόγο παρατηρείται πίεση προς bail-in solutions. Εάν λοιπόν αν η διαδικασία της απομόχλευσης δε φτάσει σε ένα ορατό τέλος, η όλη διαδικασία της Ευρωπαϊκής ενοποίησης δεν μπορεί να επιταχυνθεί (και όταν φτάσει δε θα υπάρχει λόγος να επιταχυνθεί). Με άλλα λόγια μέχρι τότε η Γερμανία θα είναι εξαιρετικά διστακτική σε οτιδήποτε αφορά την Ευρωπαϊκή Ενοποίηση.

Πρόκειται για σημειώσεις από την εισήγηση του Καθηγητή Π.Ε. Πετράκη στη συζήτηση στρογγυλής τράπεζας με θέμα "European Banking Union" που οργανώθηκε στα γραφεία του Ευρωπαϊκού Κοινοβουλίου στην Ελλάδα από τους Οικολόγους Πράσινους 7/6/2013.

* Κάθε κείμενο που δημοσιεύεται στο InDeep Analysis εκφράζει και βαραίνει αποκλειστικά τον συντάκτη του. Οι αναλύσεις που δημοσιεύονται δεν συνιστούν συμβουλές για οποιουδήποτε είδους δραστηριότητα. Το InDeep Analysis δεν δεσμεύεται από τις πληροφορίες, τις απόψεις και τις αναλύσεις που δημοσιεύονται στην ψηφιακή πλατφόρμα του, και δεν φέρει απολύτως καμία ευθύνη για αυτές.